O assunto da trava dos 30% para aproveitamento de prejuízos fiscais não é novo, tendo sido investigado em diversos trabalhos acadêmicos[1], além de ter sido julgado pelo STF em sessão plenária de 25 de março de 2009 (RE 344.994/PR, relator ministro Marco Aurélio).

A motivação deste estudo, portanto, não é apenas verificar a validade da trava dos 30%. Interessa saber se há razões para que o STF efetue a superação do precedente firmado ao julgar o RE 344.994/PR, em razão de ter reconhecido a necessidade de reapreciar a matéria nos autos do RE 591.340/SP, também sob a relatoria do ministro Marco Aurélio, pautado para julgamento no próximo 29 de maio.

Conforme Ricardo Mariz de Oliveira[2], “à base de cálculo negativa do IRPJ (lucro real negativo) de um período-base, a ser excluída em período-base posterior, se dá a denominação de ‘prejuízo fiscal’”. O autor arrola as hipóteses em que se verifica prejuízo fiscal ao ajustar o lucro líquido:

- lucro líquido e prejuízo fiscal, quando só há exclusões a fazer, em valor superior ao do lucro contábil, ou quando as exclusões forem maiores do que as adições;

- prejuízo contábil igual ao prejuízo fiscal, quando não há ajustes ou quando acidentalmente as adições e exclusões forem iguais;

- prejuízo contábil menor do que o prejuízo fiscal, quando só há exclusões a fazer, ou quando estas forem inferiores às adições;

- prejuízo contábil maior do que o prejuízo fiscal, quando só há adições a fazer, ou quando estas forem superiores às exclusões.

Estabelecido o conceito de prejuízo fiscal, é importante verificar, em resumo, a evolução da legislação sobre as regras brasileiras que disciplinam a possibilidade de compensar o prejuízo de um período-base com lucros futuros. Invocamos aqui a tabela elaborada em trabalho de Aroldo Gomes de Mattos[3].

A restrição relativa à impossibilidade de compensar prejuízos fiscais em montante superior a 30% do lucro real se deu em contrapartida à extinção do prazo de quatro anos para o exercício da opção/direito à compensação[4].

Para demonstrar o efeito prático da trava dos 30%, recorremos novamente ao exemplo de Aroldo Gomes de Mattos[5]:

Para se aquilatar materialmente as graves distorções provocadas pelas restrições supra mencionadas, formulemos a hipótese de uma demonstração financeira acusando o seguinte resultado:

– Lucro ……………………………………………….. R$ 200,00

– Prejuízos anteriores ……………………………. R$ 500,00

– Resultado final: prejuízo …………………….. R$ 300,00

No entanto, para fins de apuração da base de cálculo do imposto de renda, a situação seria outra:

– Lucro ……………………………………………….. R$ 200,00

– Compensação de prejuízos

Acumulados limitada a 30% ………………….. R$ 60,00

– Lucro “real” ………………………………………. R$ 140,00

O exemplo acima deixa claro que a trava pode representar a existência de prejuízo contábil de R$ 300 e um lucro tributável de R$ 140. Daí surgiu a controvérsia que foi submetida ao STF.

A constitucionalidade da trava dos 30% teve a repercussão geral reconhecida no RE 591.340/SP, relator ministro Marco Aurélio, em 7/1/2008 (tema 117). No entanto, o Pleno do STF julgou o mérito do RE 344.994/PR, em 25/3/2009, também de relatoria do ministro Marco Aurélio, e que tratava justamente da constitucionalidade da trava dos 30%.

Ocorre que a matéria submetida à apreciação do STF no RE 344.994/PR estava restrita ao IRPJ, não abarcando a CSLL.

Por essa razão, o advogado do contribuinte suscitou questão de ordem: “o Plenário já reconheceu repercussão geral e que envolve a discussão de maneira ampla, contemplando, além do imposto de renda, a contribuição social sobre o lucro […] e a recorrente entende que o ideal seria que fosse julgado em conjunto com o RE nº 591.340”. O então presidente da suprema corte, ministro Gilmar Mendes, indeferiu o pedido: “Peço a compreensão de Vossa Senhoria, mas vamos prosseguir no julgamento”. O ministro Marco Aurélio arrematou: “se a solução tiver que ser diversa [da solução para o IRPJ], evidentemente enfrentaremos no outro [RE nº 591.340/SP] a problemática da contribuição sobre os lucros”.

Além da diferença quanto ao objeto, no RE 344.994/PR apenas se arguiu a inconstitucionalidade da trava dos 30% em face de “aspectos temporais”, tanto assim que os dispositivos constitucionais atacados são: artigo 150, III, alíneas “a” (princípio da irretroatividade) e “b” (princípio da anterioridade) e artigo 5º, inciso XXXVI (proteção ao direito adquirido).

Tentou-se levar à apreciação do STF, naquele RE, o argumento relativo à violação ao princípio da capacidade contributiva, contudo, por ausência de prequestionamento, este aspecto não foi enfrentado pelo Plenário.

Por outro lado, no RE 591.340/SP, a inconstitucionalidade da trava dos 30% foi fundamentada em razão da violação à norma de competência dos tributos (conceitos de renda e lucro), aos princípios da capacidade contributiva, universalidade, isonomia e vedação ao confisco.

Portanto, os RE 591.340/SP e 344.994/PR são substancialmente diferentes: (i) quanto ao objeto, já que o segundo não abarca a CSLL; e (ii) quanto à causa de pedir, considerando que os principais argumentos que podem levar à conclusão de que a trava dos 30% é inconstitucional apenas foram suscitados, validamente, no RE 591.340/SP.

Fato é que o STF julgou o RE 344.994/PR, em sessão de 25/3/2009, declarando a constitucionalidade da trava dos 30%, por maioria de votos, vencido o ministro Marco Aurélio, que dava provimento ao recurso do contribuinte, sob os fundamentos de que a trava implicaria a tributação sobre o patrimônio, e não sobre o lucro, o que seria vedado pelo regime constitucional de competências, bem como que se trataria de tributação por antecipação, a configurar empréstimo compulsório, instituído sem lei complementar e fora das causas possíveis.

O argumento que prevaleceu, pela constitucionalidade da trava dos 30%, consiste em que a compensação integral dos prejuízos configuraria benefício fiscal, apto a ser revogado a qualquer momento, já que não haveria aqui nenhum direito adquirido do contribuinte.

Concluído o julgamento do RE 344.994/PR, em 10/9/2013, o ministro Marco Aurélio, monocraticamente, decidiu submeter o mesmo entendimento ao RE 591.340/SP, dispensando a sua apreciação em Plenário.

Em face dessa decisão, foi interposto agravo regimental, destacando a necessidade de se diferenciar os recursos extraordinários ante a distinção de objeto e causa de pedir, e requerendo que o RE 591.340/SP fosse levado ao Plenário para julgamento como leading case da matéria, porque já era o recurso eleito como leading case, e em razão de o RE 344.994/PR não possuir a amplitude necessária para servir de paradigma (ou precedente).

O ministro Marco Aurélio, reconsiderando a sua decisão, proveu o agravo regimental em 17/12/2013, determinando que o RE 591.340/SP seja levado ao julgamento do colegiado para a solução do tema, nos termos da sistemática dos recursos repetitivos, o que deverá ocorrer na sessão de 29 de maio de 2019.

Para a superação do precedente, é preciso consistente motivação na decisão judicial, de modo que se possa aferir a existência de novos argumentos aptos a infirmar a decisão anterior.

Nesse sentido, constata-se que o RE 591.340/SP é formalmente capaz de ensejar a superação do precedente firmado no julgamento do RE 344.994/PR, face às diferenças aqui já apontadas quanto à causa de pedir.

Resta saber se o RE 591.340/SP é materialmente capaz de ensejar a superação do precedente relativo à trava dos 30%. Inúmeros trabalhos foram publicados a esse respeito, de forma que não é objetivo aqui reiterar, sob nossas palavras, os argumentos já fartamente deduzidos.

De todo modo, vale consultar alguns dos principais estudos desenvolvidos sobre o tema. Em primeiro lugar, quanto ao conceito de renda[6], verifica-se na experiência e doutrina internacionais basicamente conceitos de renda sob a ótica do consumo (renda psíquica[7] e renda consumo[8]) e sob a ótica da produção (renda-produto[9] e renda-acréscimo).

Ricardo Mariz de Oliveira[10] sustenta que o conceito de renda seria o de acréscimo patrimonial, tanto sob o enfoque da Constituição — que pressupôs o conceito pré-existente no ordenamento anterior e que foi recepcionado — quanto sob o enfoque do Código Tributário Nacional. E vai além, deduzindo que o patrimônio seria um “quase-princípio” informador das definições de renda; afinal, se renda é acréscimo patrimonial, no seu núcleo está justamente a análise do patrimônio de forma dinâmica em um determinado lapso de tempo: “Podemos afirmar que o fato gerador do imposto de renda se resume a aumento patrimonial”.

Misabel Derzi[11], que publicou vários trabalhos na década de 90 insistindo nos perigos de se permitir que o Imposto de Renda grave o patrimônio, leciona que se deve comparar o patrimônio líquido do contribuinte nos períodos-base, para aferir se houve acréscimo tributável:

Se, no início do exercício, no balanço de abertura, correspondente ao balanço de encerramento do ano anterior, o patrimônio líquido era 70 (100 – 30, no exemplo acima), e no final do período continua sendo de 70, então não houve acréscimo de valor real, renda gerada pela pessoa, não houve lucro tributável. O patrimônio não pode ser atingido pelo imposto de renda ou pela contribuição social sobre o lucro.

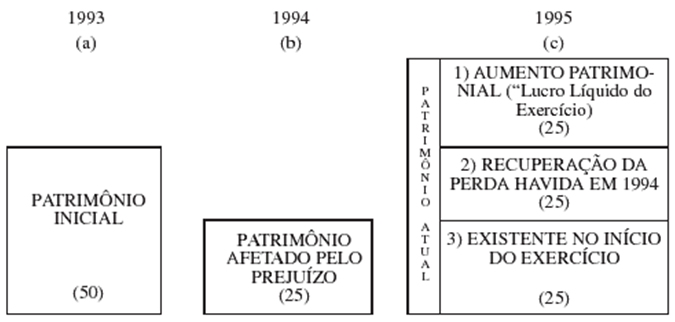

E é este justamente o problema central, quando se fala na trava dos 30%: a tributação do patrimônio, em detrimento do conceito de renda/lucro, e da necessidade de se revelar capacidade contributiva para que haja a tributação. Para ilustrar, confira-se o didático quadro de Aroldo Gomes de Mattos[12]:

Trata-se de um patrimônio original de “50”, que sofre prejuízo de “25”, recupera os “25” e registra aumento real/acréscimo de “25”. Tributar a recuperação da perda (c.2 no gráfico acima) é o mesmo que tributar o patrimônio do contribuinte, o que também leva à constatação do efeito confiscatório.

Não divergem do exposto Paulo Cesar Conrado[13]; Leonardo Mussi da Silva[14]; e Andrade Martins[15].

Fica nítido que a compensação integral dos prejuízos fiscais é decorrência direta do conceito de renda e da capacidade contributiva. E isso joga por terra o fundamento invocado no RE 344.994/PR, de que se trataria de mero benefício fiscal. André Martins de Andrade[16] expõe com propriedade que apenas haveria benefício se a legislação permitisse compensar prejuízos com lucros passados (carry back), o que não se cogita no presente caso. A compensação de prejuízos com lucros futuros (carry forward) é inerente à dinâmica de incidência do imposto e não configura favor algum.

Por fim, há importante distinção, a ser considerada pelo STF, em relação à hipótese de extinção da pessoa jurídica. Se o RE 591.340/SP for julgado no sentido da validade da trava, ainda assim este precedente não deve, em nenhuma circunstância, ser aplicado a situações que não correspondam àquelas de continuidade e curso normal das atividades da pessoa jurídica. Conforme estudo de Flávio de Sá Munhoz, et al[17], o julgamento do RE 334.994/PR provocou uma guinada na esfera administrativa, apesar de o STF jamais ter analisado, naquele recurso, a hipótese de aplicação da trava quando da extinção da pessoa jurídica.

Concluímos que o RE 591.340/SP é formalmente capaz de ensejar a superação do precedente firmado no julgamento do RE 344.994/PR. E, conforme a jurisprudência do STF que consagra o conceito de renda-acréscimo, esperamos que em 29 de maio de 2019 ocorra a superação do precedente relativo à validade da trava dos 30%.

[1] Inclusive o nosso: CASTRO JÚNIOR, Paulo Honório de. PIRES, Rodrigo Henrique. Trava dos 30% para Aproveitamento de Prejuízos Fiscais: análise do julgado no RE 344.994/PR e da sua possível reapreciação em Repercussão Geral no RE 591.340/SP. In Os Repetitivos e Súmulas do STF e STJ em Matéria Tributária (distinguishing e overruling). IMDT/D’Plácido: Belo Horizonte, 2017.

[2] OLIVEIRA, Ricardo Mariz. Fundamentos do Imposto de Renda. São Paulo: Quartier Latin, 2008, p. 657-658.

[3] MATTOS, Aroldo Gomes. A Compensação de Prejuízos Fiscais (Novas Reflexões ante a Atual Jurisprudência a Respeito); em ROCHA, Valdir de Oliveira (coord.). Grandes Atuais do Direito Tributário, 2º Vol. São Paulo: Dialética, 1998, p. 12.

[4] Não há obrigatoriedade de realizar a compensação, conforme dispõe o artigo 64, parágrafo 2º, do Decreto-lei 1.598/1977.

[5] Op. Cit., p. 13.

[6] Aqui adota-se o entendimento de que há um grau relativo de indeterminação no conceito de renda, razão pela qual este se aproxima mais de um conceito jurídico tipológico, ou tipo, ou noção.

[7] “Renda psíquica seria, então, o fluxo de satisfações que os indivíduos obtêm do consumo de bens e serviços na sociedade.” POLIZELLI, Victor. O Princípio da Realização da Renda. São Paulo: Quartier Latin, 2012, p. 67.

[8] “De fato, avalia-se o consumo pessoal pela simples observação do fluxo de caixa do contribuinte durante o exercício fiscal.” LONGO, Carlos Alberto. Em defesa de um imposto de renda abrangente. São Paulo: Fipe-Pioneira, 1984.

[9] “Combinando-se, assim, os critérios de periodicidade, manutenção da fonte e produtividade, obtém-se uma noção simplificada do que se consagrou chamar de ‘teoria das fontes para determinação da renda’.” POLIZELLI, Victor. Op. Cit., p. 75.

[10] Op. Cit. p. 41.

[11] DERZI, Misabel. Tributação da Renda Versus Tributação do Patrimônio. Em ROCHA, Valdir de Oliveira (coord.). Imposto de Renda: questões atuais e emergentes. São Paulo: Dialética, p. 107-108.

[12] MATTOS, Aroldo Gomes. A Compensação de Prejuízos Fiscais. RDDT nº 17. São Paulo: Dialética, 1997, p. 54.

[13] CONRADO, Paulo Cesar. Imposto de renda e contribuição social sobre o lucro – limitação à compensação de prejuízos e os princípios da continuidade das empresas e da solidariedade dos exercícios. RDDT nº 18. São Paulo: Dialética, p. 52.

[14] DA SILVA, Leonardo Mussi. Acerca da limitação quantitativa à compensação de prejuízos fiscais em face da jurisprudência dos Tribunais. RDDT nº 42. São Paulo: Dialética, p. 85.

[15] MARTINS, Andrade. Limitações à compensação de prejuízos no balanço fiscal em I.R. e C.S.L. à luz do princípio da capacidade contributiva. RDDT nº 49. São Paulo: Dialética, p. 18.

[16] DE ANDRADE, André Martins. A Ilegitimidade das Limitações à Compensação de Prejuízos Fiscais. Em ROCHA, Valdir de Oliveira (coord.). Imposto de Renda: alterações fundamentais. P. 28.

[17] MUNHOZ, Flávio de Sá, et al. Trava de 30% na Incorporação. Em Eurico de Santi, et al, (coord.). Repertório Analítico da Jurisprudência do CARF. São Paulo: Max Limonad, 2016.

Por Paulo Honório de Castro Júnior e Rodrigo Henrique Pires

Paulo Honório de Castro Júnior é sócio de Tax no William Freire Advogados e presidente do Instituto Mineiro de Direito Tributário (IMDT).

Rodrigo Henrique Pires é supervisor de Tax no William Freire Advogados, mestrando em Direito Público pela PUC Minas e membro do Instituto Mineiro de Direito Tributário (IMDT).

Revista Consultor Jurídico, 4 de abril de 2019.

https://www.conjur.com.br/2019-abr-04/opiniao-julgamento-trava-30-supremo