Com a crescente edição de normas em matéria tributária, aliada à aspiração arrecadatória do Poder Público, a instauração de disputas entre contribuintes e Autoridades Fiscais tem se proliferado exponencialmente, saturando a máquina estatal judiciária e administrativa. Nesse contexto, pensa-se cada vez mais sobre alternativas de resolução de litígios em matéria tributária e formas de diálogo entre Fisco e contribuintes no Brasil.

Usualmente, quando o assunto sobre métodos alternativos de resolução de litígios envolvendo o Poder Público vem à tona, o principal tema enfrentado é a questão da indisponibilidade do crédito tributário. No entanto, a indisponibilidade deve ser sopesada e interpretada sob a ótica do princípio da legalidade. Havendo lei que autorize a adoção da medida, defina o objeto transacionável e a forma que a resolução do litígio deve ser endereçada, não há que se falar em atuação lesiva ao interesse público; mas pelo contrário, um mecanismo legitimamente posto no ordenamento jurídico justamente para satisfazê-lo (tanto sob a ótica arrecadatória, como sob a ótica de abreviar e/ou até evitar longas disputas que possam trazer prejuízos às partes).

A esse respeito, a transação desponta como uma solução concreta e já existente visto que é um mecanismo que possui previsão legal no Código Tributário Nacional1 (“CTN”) como forma de extinção do crédito tributário.

Hoje, quando se fala em transação em matéria tributária, é comum que venha imediatamente à mente os programas de anistia concedidos pelo Fisco. Contudo, o mecanismo da transação em litígios tributários é mais amplo e extenso do que isso; não sendo necessariamente (nem em todas as hipóteses) mera vinculação do contribuinte ao pagamento de tributos com benefícios por ato de estrita adesão.

Trata-se de medida autocompositiva que pressupõe concessões mútuas e depende da edição de normas regulamentares prévias, que defina suas condições e critérios, o que pode variar de acordo com as diretrizes de cada ente público.

Isso porque cabe aos entes públicos, em especial ao Poder Executivo, editar normas que regulamentem a forma de transacionar matérias específicas dentro do Direito Tributário, de maneira a otimizar e reduzir a grande quantidade de litígios e, inclusive, futuras demandas. Entretanto, conforme demonstraremos brevemente neste artigo, ainda há bastante espaço para melhor desenvolvimento e aproveitamento desse instituto no Brasil.

Pensando nisso, o grupo de pesquisa “Métodos Alternativos de Resolução de Disputa em matéria tributária”2, do núcleo do mestrado profissional da Faculdade de Direito da FGV-SP, teve a ideia de identificar e catalogar as legislações locais existentes que regulamentam transação em matéria tributária e colheu resultados interessantes.

A pesquisa apontou que a questão está muito melhor desenvolvida no âmbito municipal, se comparado ao estadual. Dentre esses atos normativos, destacamos o exemplo das Leis Municipais de Campo Grande3 (MS), Campinas4 (SP) e Rio de Janeiro5 (RJ), em que se verificou que as hipóteses transacionáveis estariam direcionadas a situações em que há dúvidas na interpretação de lei, incertezas na aplicação de penalidades, bem como em casos em que o êxito judicial do Fisco sobre a matéria é improvável.

Em contrapartida, os Estados que preveem a possibilidade da transação em matéria tributária6trazem, em sua grande maioria, reproduções singelas do artigo 171 do CTN; contudo, não há maiores detalhes sobre como essa transação funcionaria na prática. O Estado de São Paulo, por exemplo, não tem ainda uma lei de transação tributária, dado este que surpreende por se tratar da principal capital brasileira em termos de negócios no país.

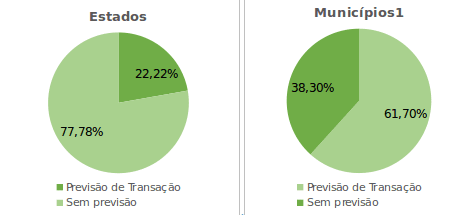

A título ilustrativo, apontamos no gráfico abaixo a proporção global de Estados e Municípios que já contemplam em sua legislação a possibilidade de transação em matéria tributária:

*Estudo foi feito com base na análise de Municípios com mais de 500 mil habitantes.

Já no âmbito federal7, o Projeto de Lei n° 5.082/2009 infelizmente segue sem grande evolução há quase 10 anos na Câmara dos Deputados, de modo que não se tem a transação regulamentada para fins de extinção de tributos federais.

A pesquisa acima reportada mostra que a transação tributária ainda é pouco utilizada (até por falta de regulamentação) e que há, como já dito, bastante espaço para seu desenvolvimento e aproveitamento no Brasil. Comparado à maioria dos países (em especial aos Estados Unidos), o Brasil se mostra ainda muito distante de uma realidade com um mecanismo eficiente de diálogo civilizado entre Fisco e contribuinte capaz de solucionar um lítigio e extinguir um crédito tributário pela via autocompositiva.

Somos da opinião de que o Poder Executivo está desperdiçando a oportunidade de lançar mão da transação como forma de atender o interesse público, seja por carência de iniciativa legislativa, seja pela falta de sua prática cotidiana.

*Agradecemos a colaboração de todos os integrantes do grupo de pesquisa “Métodos Alternativos de Resolução de Disputa em matéria tributária” do núcleo do mestrado profissional da Faculdade de Direito da FGV-SP.

———————

1 Artigos 156, inciso III, e 171, do CTN.

2 Coordenadoras: Tathiane dos Santos Piscitelli, Andréa Mascitto e Priscila Faricelli. Membros: Helder Santos, Thiago Millet, Camila Baldasso, Theodoro Malavoglia, Cristina Mari Funagoshi, Bruno Lorette e Gabriel Paolone Penteado.

3 Decreto n° 13.002, de 21 de novembro de 2016.

4 Lei n° 12.920, 04 de maio de 2007.

5 Lei n° 5.966, de 22 de setembro de 2015.

6 Como Rio de Janeiro, Espírito Santo, Minas Gerais e Rio de Grande do Sul, por exemplo.

7 O que se tem são autorizações à transação pelo Poder Público; porém, não em disputas tributárias entre Fisco-contribuinte especificamente. Nesse sentido, vide artigo 1º, da Lei 9.469/97, que legitima o AGU a autorizar transações para prevenir ou terminar litígios. Prevê a criação de câmaras especializadas; e os artigos 32 a 40, da Lei nº 13.140 (“Lei da Mediação”), que tratam da transação por adesão para solução de controvérsias jurídicas que envolvam a Administração Pública federal com fundamento na autorização/parecer do AGU. Condições em resolução administrativa própria.

Por

Andréa Mascitto

Tathiane Piscitelli

Cristina Mari Funagoshi

Andréa Mascitto – Co-coordenadora do grupo de pesquisa “Métodos Alternativos de Resolução de Disputa em matéria tributária” do núcleo do mestrado profissional da Faculdade de Direito da FGV-SP, Mestre em direito tributário pela PUC-SP, especialista em direito tributário pela pelo GVLaw e Advogada associada da área tributária de Pinheiro Neto Advogados.

Tathiane Piscitelli – Co-coordenadora do grupo de pesquisa “Métodos Alternativos de Resolução de Disputa em matéria tributária” do núcleo do mestrado profissional da Faculdade de Direito da FGV-SP, Professora de Direito Tributário e Finanças Públicas da Escola de Direito de São Paulo, da Fundação Getulio Vargasna mesma instituição, Doutora e mestre em Direito pela Faculdade de Direito da Universidade de São Paulo.

Cristina Mari Funagoshi – Membro do grupo de pesquisa “Métodos Alternativos de Resolução de Disputa em matéria tributária” do núcleo do mestrado profissional da Faculdade de Direito da FGV-SP e Advogada associada da área tributária de Pinheiro Neto Advogados.